¿Quién paga (realmente) los impuestos?

Los impuestos no solo los soportan los obligados a tributar. En ocasiones, estos tienen la capacidad de trasladarlos, al menos en parte, a otros agentes. De cara a mejorar el diseño del sistema tributario español, resulta fundamental entender quién paga realmente los impuestos. Para ello, sería deseable impulsar los análisis de incidencia impositiva basados en microdatos.

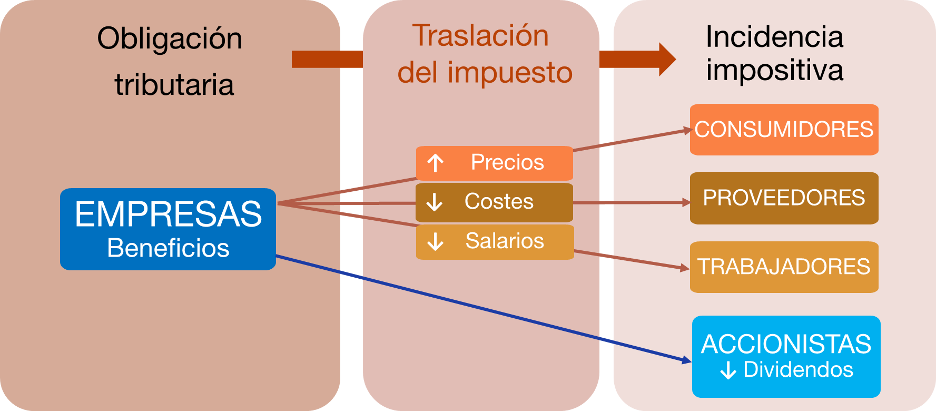

¿Quién paga los impuestos? La respuesta parece obvia: los que están obligados a tributar por ellos. Los trabajadores cuando se gravan sus salarios, las empresas por sus beneficios o los consumidores por sus compras. Sin embargo, en la práctica, la respuesta a esta cuestión no es tan sencilla: en ocasiones, los obligados a tributar pueden trasladar una parte de la carga tributaria a otros agentes.

Los análisis de incidencia impositiva permiten conocer quién acaba pagando realmente los impuestos

Por ejemplo, como ilustra el esquema 1, una empresa, para reducir el impacto sobre sus accionistas de una subida del impuesto sobre sus beneficios, puede intentar repercutirla a los consumidores (aumentando sus precios), a los proveedores (reduciendo los pagos de sus compras) e, incluso, a los trabajadores (reduciendo sus salarios).

Esquema 1

UN EJEMPLO DE INCIDENCIA IMPOSITIVA. CÓMO SE TRASLADA EL IMPUESTO SOBRE BENEFICIOS EMPRESARIALES

FUENTE: Banco de España.

La capacidad de la empresa afectada para trasladar una parte del impuesto depende de un amplio abanico de factores. Entre otros, del nivel de competencia en los mercados, del poder de negociación salarial de los trabajadores y del grado de movilidad internacional de las bases impositivas.

¿Cuál es la evidencia sobre la traslación de la carga tributaria?

Los análisis de incidencia impositiva permiten conocer quién acaba pagando realmente los impuestos. En los últimos años, han proliferado este tipo de estudios gracias al acceso de los investigadores a datos administrativos individuales de los contribuyentes. La tabla 1 recoge algunos de los trabajos más recientes, muchos de los cuales usan estos microdatos tributarios.

Tabla 1

LOS ESTUDIOS RECIENTES SOBRE INCIDENCIA IMPOSITIVA MUESTRAN UNA CONSIDERABLE TRASLACIÓN

FUENTES: Referencias en la tabla y Banco de España.

En el caso del impuesto sobre los beneficios empresariales, la evidencia para Estados Unidos![]() sugiere que la mitad de la carga tributaria asociada a este impuesto se traslada a los consumidores a través de mayores precios, un 30% recae sobre los trabajadores -vía menores salarios-, y solo un 20% sobre los accionistas -que reciben menos dividendos-. En Alemania

sugiere que la mitad de la carga tributaria asociada a este impuesto se traslada a los consumidores a través de mayores precios, un 30% recae sobre los trabajadores -vía menores salarios-, y solo un 20% sobre los accionistas -que reciben menos dividendos-. En Alemania![]() , en cambio, los trabajadores soportarían la mitad de la carga de estos gravámenes. Esta traslación sería especialmente intensa para los trabajadores menos cualificados, que tienen una menor capacidad de negociación.

, en cambio, los trabajadores soportarían la mitad de la carga de estos gravámenes. Esta traslación sería especialmente intensa para los trabajadores menos cualificados, que tienen una menor capacidad de negociación.

En cuanto al IVA, destaca el análisis de los cambios en este tributo por parte de los distintos países de la Unión Europea![]() entre 1996 y 2015. Los resultados apuntan a que el reparto de la carga tributaria entre consumidores y empresas fue diferente cuando los tipos impositivos subieron de cuando bajaron. En particular, la traslación de incrementos del IVA a (mayores) precios fue del 55%, mientras que la traslación de rebajas en este tributo a (menores) precios solo alcanzó el 13%.

entre 1996 y 2015. Los resultados apuntan a que el reparto de la carga tributaria entre consumidores y empresas fue diferente cuando los tipos impositivos subieron de cuando bajaron. En particular, la traslación de incrementos del IVA a (mayores) precios fue del 55%, mientras que la traslación de rebajas en este tributo a (menores) precios solo alcanzó el 13%.

La capacidad de trasladar la carga impositiva de los impuestos es considerable en los casos estudiados

En España, los análisis de incidencia impositiva son escasos y están condicionados por las restricciones de acceso a microdatos tributarios a las que se enfrentan los investigadores.

Entre los estudios disponibles, una evaluación de la rebaja del IVA cultural en 2017![]() encuentra una modesta reducción de los precios al consumo como consecuencia de dicha medida. En sentido opuesto, la rebaja del IVA de determinados alimentos a principios de 2023

encuentra una modesta reducción de los precios al consumo como consecuencia de dicha medida. En sentido opuesto, la rebaja del IVA de determinados alimentos a principios de 2023![]() se habría trasladado en un porcentaje elevado a unos menores precios finales de los productos afectados por la medida.

se habría trasladado en un porcentaje elevado a unos menores precios finales de los productos afectados por la medida.

El último estudio de la tabla 1 analiza el impacto de la modificación del impuesto sobre Actos Jurídicos Documentados en 2018![]() . Esta reforma supuso que las entidades de crédito –y no el tomador de la hipoteca– pasaran a ser los agentes gravados por el tributo. No obstante, los resultados de este trabajo sugieren que el 80% del gravamen se trasladó a los hipotecados en forma de mayores tipos de interés y que los individuos con menores ingresos soportaron una traslación mayor.

. Esta reforma supuso que las entidades de crédito –y no el tomador de la hipoteca– pasaran a ser los agentes gravados por el tributo. No obstante, los resultados de este trabajo sugieren que el 80% del gravamen se trasladó a los hipotecados en forma de mayores tipos de interés y que los individuos con menores ingresos soportaron una traslación mayor.

Estos trabajos muestran que la capacidad de trasladar la carga impositiva de los impuestos es considerable en los casos estudiados.

Reforma tributaria y el análisis de incidencia impositiva

En los próximos años, la economía española afronta el reto de reforzar la sostenibilidad de sus finanzas públicas. Entre las distintas actuaciones que sería necesario adoptar para alcanzar dicho objetivo, destaca la conveniencia de acometer una revisión integral de nuestro sistema tributario.

En este contexto, es preciso profundizar en el análisis de la incidencia impositiva. A tal efecto, sería deseable impulsar de forma decidida el acceso de los investigadores a los microdatos tributarios.

Un análisis más exhaustivo de la incidencia impositiva nos permitiría entender mejor quién paga realmente los impuestos en España. Este aspecto resulta indispensable de cara tanto a la configuración actual del sistema tributario, como a una eventual revisión del mismo.

Impulsar el acceso de los investigadores a los microdatos tributarios... nos permitiría entender mejor quién paga realmente los impuestos en España.

NOTA: Las opiniones de esta entrada de blog son responsabilidad de los autores y no necesariamente coinciden con las del Banco de España o el Eurosistema.