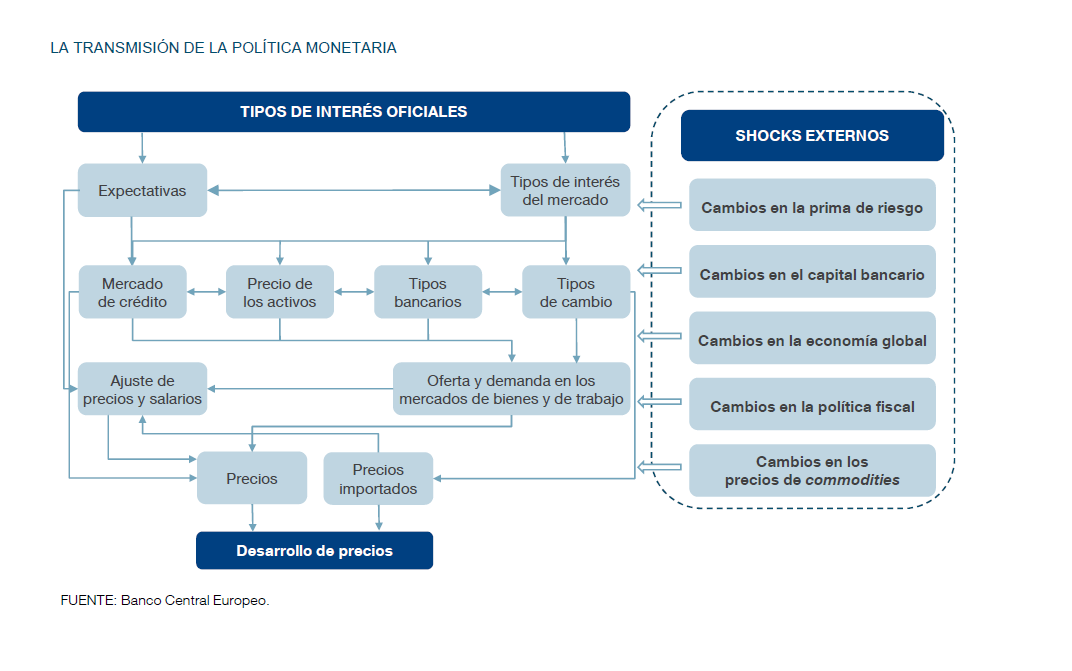

El proceso por el cual las decisiones de política monetaria afectan a la economía en general y al nivel de los precios en particular se denomina mecanismo de transmisión de la política monetaria. Este mecanismo está formado por una cadena de efectos a través de los cuales las decisiones de política monetaria se terminan trasladando al nivel de los precios.

El banco central posee un papel relevante en este proceso dado que es el único emisor de billetes y el único proveedor de reservas bancarias, es decir, los dos componentes que conforman la base monetaria.

Los pasos que sigue el mecanismo de transmisión de la política monetaria son los siguientes:

- Variación de los tipos de interés oficiales: el banco central modifica sus tipos de interés oficiales.

En el caso de la eurozona, el Banco Central Europeo (BCE) decide en sus reuniones de política monetaria, que tienen lugar cada seis semanas, si modificar o mantener el nivel de sus tipos de interés oficiales. Además, el BCE decide en estas reuniones la implementación de otros instrumentos de política monetaria. - Efecto sobre los tipos de interés de mercado: la variación de los tipos oficiales, que son tipos a corto plazo, afectan de forma directa a los tipos de interés de corto plazo de los mercados monetarios, por ejemplo, los tipos de interés en el mercado interbancario. Pero una variación de tipos oficiales también se traslada a los tipos de interés de mercado a medio y largo plazo, ya que tendrá un efecto en las expectativas de los inversores sobre la futura trayectoria de la política monetaria. Este último efecto se ha visto reforzado en los últimos años tras la adopción de la herramienta conocida como forward guidance de los tipos de interés, es decir, la orientación que da el banco central sobre la evolución futura de sus tipos oficiales.

- Traslado a los tipos de interés de financiación de los agentes económicos: los tipos de interés de mercado, tanto a corto como a medio y largo plazo, terminan trasladándose a los tipos de interés a los que se financian gobiernos, empresas y hogares, a través de diferentes canales. Un canal directo es el que afecta a gobiernos y emisores corporativos, que se financian principalmente en los mercados de capitales mediante la emisión de bonos. Así, las variaciones en las rentabilidades del mercado de renta fija a distintos plazos, es decir en la “curva de tipos”, impactan directamente sobre los costes de financiación de estos agentes.

- Efecto sobre el crédito bancario: otro canal, que afecta a los hogares y a aquellas empresas sin acceso al mercado de capitales, es el que opera a través del coste del crédito bancario. Por ejemplo, las variaciones en los tipos interbancarios a corto plazo, como el Euribor a 12 meses, se trasladan directamente a las hipotecas a tipo variable referenciadas a aquellos. Asimismo, los tipos de mercado a medio y largo plazo suelen usarse como referencia para fijar el coste de los préstamos a tipo fijo. Por último, los tipos de interés de mercado también terminan trasladándose a la remuneración de los depósitos bancarios.

- Para saber más sobre los tipos de interés de referencia, véase “¿qué son los tipos de interés de referencia?”.

- Condiciona las decisiones de ahorro e inversión de los agentes económicos: los cambios en los costes de financiación afectan a la inversión empresarial, las decisiones del gasto de los hogares y la política presupuestaria de los gobiernos. Por ejemplo, unos tipos de interés bajos favorecen el gasto de los hogares (porque es más barato financiarlo y la rentabilidad esperada para los ahorros es menor) y la inversión empresarial (porque su rendimiento tenderá a ser superior al coste de financiarla). Ello implica una mayor demanda, por parte de estos agentes, de los distintos bienes y servicios de la economía. Esto, junto con los costes de producción en cada sector (salarios, proveedores de bienes intermedios, etc.), afecta al precio que las empresas ponen a cada uno de estos bienes y servicios y, por lo tanto, a la inflación.

Si bien esta secuencia describe el principal mecanismo de transmisión de las decisiones de política monetaria a la inflación, existen otros canales de transmisión que operan en paralelo. Por ejemplo:

- Efecto sobre el precio de los activos financieros: las decisiones de política monetaria, así como las expectativas sobre su evolución futura, afectan al precio de los activos financieros, como pueden ser las acciones. Estas variaciones en el valor de la riqueza financiera de los hogares y empresas también afectan a sus decisiones de gasto e inversión y, en última instancia, a la demanda de bienes y servicios.

- Efecto sobre los tipos de cambio: los tipos oficiales también afectan a los tipos de cambio de la moneda a través de los flujos internacionales de capital, de forma que las decisiones del BCE sobre sus tipos de interés pueden apreciar o depreciar el valor del euro (véase “¿cómo se relaciona la política monetaria con los tipos de cambio?”). El impacto de este canal sobre la inflación dependerá del grado de apertura de la economía al comercio internacional, ya que el tipo de cambio incide tanto sobre el precio de los bienes importados como sobre la competitividad de los precios de los bienes nacionales, lo que puede afectar a los precios de los bienes finales y a la demanda externa.